Фото Mark Wilson / Getty Images

Многие аналитики ожидают снижения ставки ФРС США. Как это скажется на экономике и стоимости активов?

Идея скорого смягчения монетарного курса ФРС набирает сторонников. Сценарий предстоящего замедления темпов экономического роста становится рыночным консенсусом, и в этих условиях американский регулятор вполне может попытаться подстраховаться, понизив ставки и поддержав риск-аппетит на рынках. Насколько подобное развитие событий позитивно для глобальных рынков — вот ключевой вопрос для инвесторов.

Ожидание окончания краткосрочного кредитного цикла в американской экономике, подогреваемое ростом торговых противоречий между ведущими экономиками мира, становится все более значимым для финансовых институтов. Согласно последним прогнозам ФРС (здесь взята мартовская оценка, а обновленные данные будут представлены уже на следующей неделе), темпы роста ВВП США до конца года замедлятся с текущих 3,1% в годовом исчислении до 2,1%, и с большой долей вероятности прогноз роста на 2019 год будет снижен уже по итогам июньского заседания.

Еще в конце 2018 года года американский регулятор настраивал участников рынка на продолжение тенденции к росту ставок, а точечная диаграмма FOMC (прогноз регулятора по дальнейшей динамике ставок) предполагала не менее двух повышений в 2019 году. Однако в начале этого года риторика ФРС изменилась принципиальным образом: регулятор сначала отказался от прогнозов повышения ставки в этом году, а последние комментарии его представителей говорят о готовности при необходимости сделать шаг к снижению ключевой ставки.

Фьючерсы на ставку на текущий момент оценивают вероятность ее снижения до конца года в масштабные 99%. Не всегда целесообразно принимать данный инструмент за полную и достоверную оценку рынка (часто фьючерсы на ставку переоценивают вероятность наиболее вероятного в моменте сценария), но и другие инструменты (инверсия кривой treasuries на горизонте от 3 месяцев до 3 лет, возобновление снижения трехмесячного Libor) свидетельствуют о настроенности рынка на предстоящее смягчение монетарного курса.

При прочих равных понижение ставки ФРС будет благоприятным для рисковых активов: в силу снижения безрисковых ставок уровень риск-премий становится более привлекательным. Расчет риск-премий можно производить разными способами, и в данной статье мы оцениваем этот индикатор для американского рынка как отношение прибыли компаний индекса S&P500 (с исключением разовых факторов) к капитализации за вычетом уровня ставки ФРС. На текущий момент уровень риск-премии в подобной методике расчета для индекса S&P500 находится вблизи посткризисных минимумов. Хотя до минимумов предыдущих кредитных циклов еще есть определенный потенциал снижения риск-премий, однако уже можно говорить об относительной дороговизне акций. Снижение ставки ФРС может повысить уровень риск-премий и тем самым частично снять перегрев.

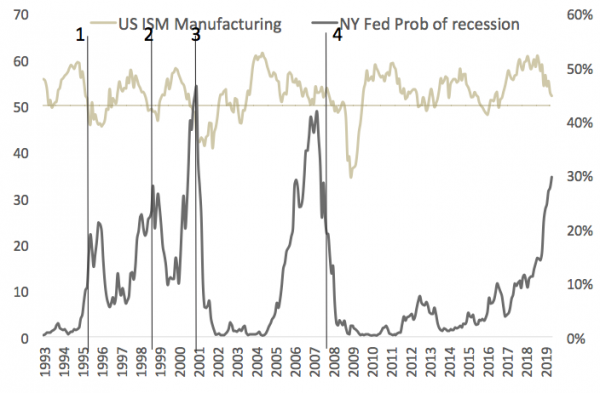

С начала 1990-х годов мы стали свидетелями четырех циклов (в половине случаев мини-циклов) снижения ставки ФРС, первоначальная реакция рынка на начало снижения ставок была положительной, но динамика на горизонте следующего полугодия заметно разнится.

Первые два мини-цикла снижения ставок (по три минимально возможных шага в 25 пунктов) пришлись на 1995-1996 годы и 1998 год. В обоих случаях к моменту вмешательства ФРС американская экономика демонстрировала серьезные признаки замедления, индексы деловой активности свидетельствовали об ухудшении ситуации (на графике выше представлен индекс ISM в производственном секторе), а оценка вероятности рецессии в следующие 12 месяцев от ФРБ Нью-Йорка составляла 19-28%. В эти два раза ФРС смогла остановить негативную тенденцию и продлить экономический цикл, не допустив рецессии. В последующие полгода после первого понижения ставок индекс S&P500 прибавил 16% и 23%, соответственно.

Однако следующие два цикла понижения ставки ФРС не смогли предотвратить полноценную рецессию. В 2001 году понижение ставки происходило на фоне падения индекса деловой активности в производстве до десятилетнего минимума (глубоко ниже водораздела в 50 пунктов) и оценки вероятности рецессии в американской экономике в следующие 12 месяцев от ФРБ Нью-Йорка на уровне 46%. Последний цикл снижения ставки ФРС в 2007-2008 годах был спровоцирован крайне нездоровым состоянием ипотечного рынка. Отметим, что в обоих случаях ФРС начинал снижать ставку сразу с шага в 50 пунктов (возможно, это отчасти является показателем серьезности рисков). В результате в данных двух случаях динамика индекса S&P500 в последующие полгода после первого снижения ставки ФРС была отрицательной и составила -4% и -13%, соответственно.

Оба последних цикла снижения ставок были усугублены коллапсами на отдельных сегментах финансового рынка — доткомов в начале века и ипотечном рынке в 2007-2008 годах. Стоит также отметить, что цикл снижения ставки ФРС в 1998 году был обусловлен рисками для финансовой стабильности после масштабного кризиса в emerging markets, однако тогда удалось удержать экономику от вхождения в полноценную рецессию. Как будет в этот раз?

Учитывая текущую риторику представителей ФРС и отсутствие прогресса в торговых противоречиях США и Китая, а также ожидание ухудшения макростатистики во втором полугодии, весьма вероятно, что при отсутствии положительных изменений до конца третьего квартала ФРС снизит процентную ставку и постарается убедить инвесторов в необходимости удержать контроль над ситуацией. В четырех последних циклах снижения ставки начало данного процесса оказывало поддержку рынку в самой краткосрочной перспективе (вероятно, здесь история вполне способна повториться), но динамика рынка на горизонте следующих шести месяцев зависела от реального состояния дел в экономике. Текущий уровень риск-премий на американском рынке акций не свидетельствует о масштабном перегреве (как это было в 2007-2008 годах или в 1999-2001 году), но тем не менее демонстрирует сравнительную дороговизну рынка. Все это заставляет с большим вниманием следить за макроэкономической статистикой во втором полугодии.